江苏银行,渐显疲态

来源:妙投

上市银行中,江苏银行无疑是比较优秀的一家。近十年里,江苏银行逐渐超越了上海银行,资产规模仅次于北京银行,居国内城商行次席,体现了较高成长性。不过从去年开始,江苏银行也渐显疲态。去年四季度,一项业绩出色的江苏银行营收同比下滑7.13%;归母净利润同比下滑36.77%,震惊了市场。

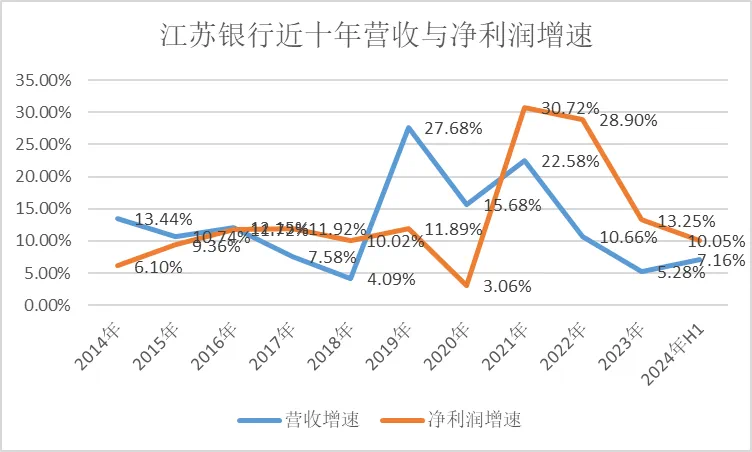

今年上半年,江苏银行业绩有所修复。半年报显示,上半年江苏银行营收416.25亿元,同比增长7.16%;归母净利润187.31亿元,同比增长10.05%。

整体业绩比较平稳,业绩发布后,股价有小幅上涨,表明市场对于江苏银行的业绩是基本认可的。截至今年二季度末,包括工银瑞信杜洋、华夏基金王君正、广发基金王明旭、嘉实基金肖觅等知名基金经理重仓了江苏银行。

不过相比于去年同期,增速下滑也比较明显。去年上半年,江苏银行营收与净利润增速分别达到10.64%和27.20%。但由于四季度的下滑,全年增速分别是5.28%和13.25%。今年上半年的增速,较去年上半年也有一定滑坡。

同时,在头部城商行中,另一家优秀城商行宁波银行追赶江苏银行的脚步甚急,江苏银行相对于宁波银行的领先优势也在逐渐缩减。

江苏银行优秀在哪里,如今为何又显现颓势,被宁波银行逐渐追赶上?

#01业务“不偏科”,带动长期业绩增长

成立于2007年的江苏银行,当时由江苏省内10家城商行合并重组成立,与同省的南京银行相比,在省内各地布局更加完善,一直是省内最大的法人银行,在全国城商行中也一直处在前列,是全国20家系统重要性银行之一。

虽然刚成立时有较多的不良资产,但江苏银行是少有的省级城商行,多数城商行是市里城市信用社合并而来,因此江苏银行起点是比较高的。

2010年,江苏银行资产规模4299亿元,排在7500亿元的北京银行和5560亿元的上海银行之后,位居第三。在当时与北京银行和上海银行的差距还是比较大的,资产规模只有北京银行的57%。此后江苏银行维持了较好的成长速度。到2021年,江苏银行与上海银行资产规模已经非常接近,2022年,江苏银行2.98万亿元的资产规模,正式超过了上海银行的2.87万亿元,坐上城商行资产规模次席的宝座。今年一季度,江苏银行的资产规模已经达到北京银行的94%。

与北京银行、上海银行相比,江苏银行展现了更强的创收与盈利能力,近年来营收与净利润均高于北京银行、上海银行,居城商行首位。2023年江苏银行营收与净利润比北京银行高出11.36%和12.2%,比上海银行高出46.92%和27.52%。

在A股业绩出色的银行中,江苏银行近十年里营收与净利润总体增长好于同省的南京银行,不过不及宁波银行和杭州银行,这也正常,毕竟江苏银行体量更大。

业绩增速较高的上市银行近十年增长表现

能有较好的成长,主要源自几方面:

首先,主要业务集中在经济发达的江苏省,江苏省经济活跃,社融规模居于全国前列,使得江苏银行近水楼台先得月,资产规模维持较快增长。特别是近十年里有八年均实现双位数增长。资产规模扩张主要来自信贷与金融投资的增长。近十年来江苏银行贷款规模一直保持了双位数增长,驱动了资产扩张。

与南京银行、杭州银行等城商行的金融投资规模占比较多相比,江苏银行贷款占比更高一些,近十年里贷款在总资产中的比重分别从47%增长到53%,而杭州银行、南京银行等金融投资较多的银行,贷款占比在40%左右。

江苏银行受益于江苏较好的经济成长,不仅有基建等政府项目拉动,江苏本地的民营经济也比较活跃,从传统制造业到新兴科技,江苏都在全国有不错的竞争力。而江苏银行作为在全省全面布局的银行,在每个城市都有30个以上的网点,覆盖的深度在江苏银行业首屈一指,因此能够较好把握项目机会。

作为江苏本地国企,在竞争政府项目上也很有优势。股权结构上,包括江苏国际信托、传媒、华泰证券、宁沪高速、江苏广电等江苏本地国企合计持股近40%,江苏银行是省属国企中的重要成员,在本地项目上自然优势很大。

同时与很多城商行信贷方向主要是本地基建不同,江苏银行在制造业、小微贷款、零售贷款等方面也有较大规模,项目来源上更均衡。从上半年数据看,与基建相关的租赁和商务服务业,水利、环境和公共设施管理业,电力、热力、燃气及水生产和供应业,合计占比在25%左右,南京银行则在40%左右。制造业在信贷的占比达到15%。个贷占比达到31%。相比之下南京银行个贷占比24%。

总结一下:江苏银行在信贷业务上,以对公为主,零售虽然比不上招行、平安银行等零售业务见长的银行,但规模与占比在城商行中处于较为领先位置。对公业务上,既在政府类基建项目上有一定竞争力,也在小微企业贷款上有较多积累,小微贷款余额在对公贷款中比重达到52%。信贷规模与结构在城商行中都是不错的,不像很多城商行那样偏科,信贷过度依靠本地基建类项目。

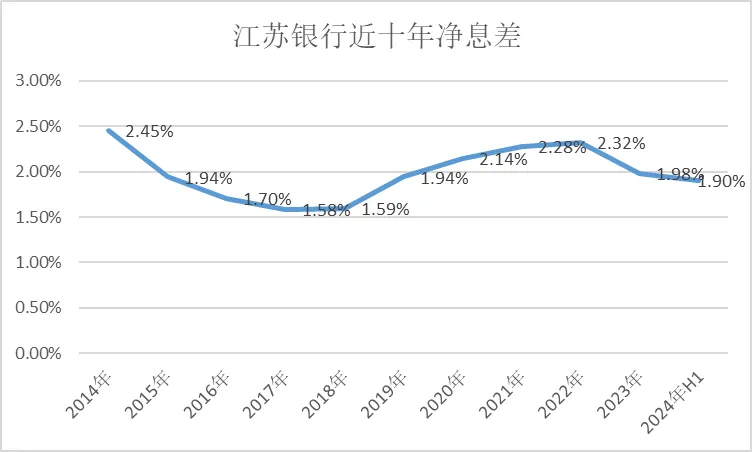

其次,在资产规模增长的同时,江苏银行净息差维持着较高水平。在2017年至2022年有较为明显的提升过程。近两年虽然呈现下滑趋势,不过截止今年上半年依然能维持在1.9%,整个银行业的净息差为1.54%。这样的净息差水平应该与上述信贷结构相关,既有低风险低收益的政府类项目,也有高风险高收益的制造业、小微、个贷等资产。

江苏银行近十年净息差

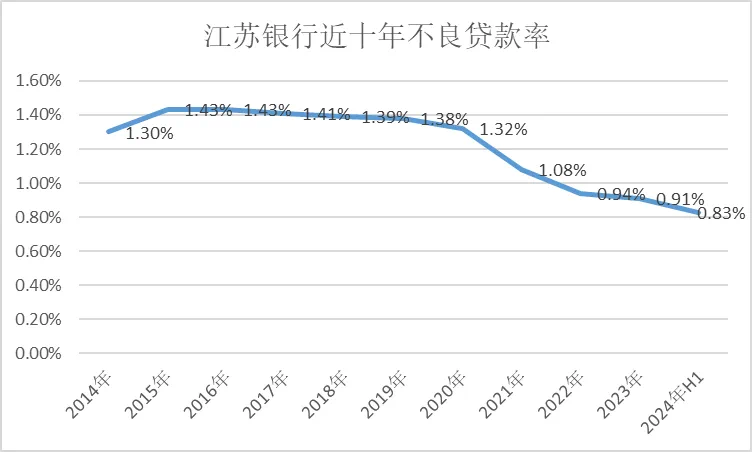

另外,在贷款规模增长的同时,资产质量比较稳定,不良率总体上持续下降。

江苏银行近十年不良率

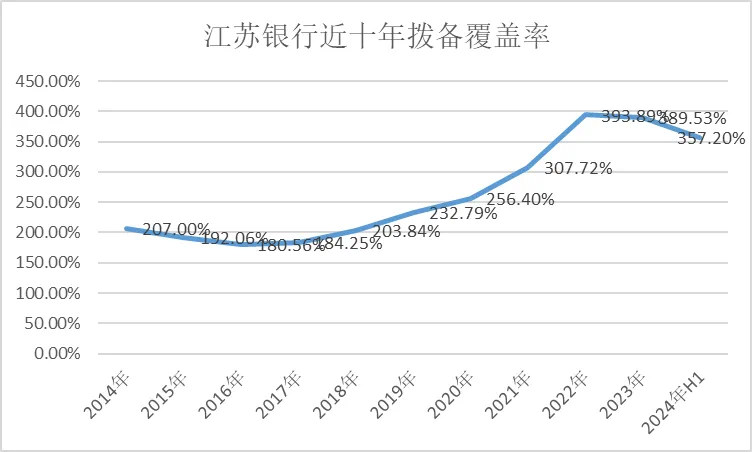

放贷过程总会产生不良贷款,控制不良率水平,一方面靠强化风控能力,另一方面靠加大不良贷款核销。因此不良率要与其他指标相结合来看。

江苏银行近十年拨备覆盖率

从江苏银行多年来表现看,一方面营收与利润维持了增长,另一方面不良率下降,另外针对不良贷款的拨备覆盖也总体呈现上升势头,因此可以认为近十年来业务和财务处在较好的水平,信贷不断放出去,带来收入不断增长,虽然不良贷款规模在增加,但营收的增长使得不良处理能力强,通过风控与核销把不良率控制在较好水平。整体增长是比较稳健的。

#02进入业绩“蛰伏期”难以避免

长期业绩看,江苏银行非常优秀。能坐稳城商行资产规模次席,并在营收与利润上冠绝城商行,江苏银行是有两把刷子的。

不过受宏观经济影响,从2022年开始,江苏银行各项关键数据也进入下滑趋势。虽然信贷增速依然高增,但更多是以量补价来促进营收增长。净息差从2022年的2.32%降到了今年上半年的1.90%,降幅较大,使得营收增速下滑也非常明显,从2021年的22.58%降到了2023年的5.28%。今年上半年营收增速达到7.16%,下半年是否还能有这样的增长还未可知。去年就是下半年失速使得全年增速低于上半年增长。

目前来看,业绩继续高增长的可能性较低。

首先,信贷的高增持续性存疑,银行要在年初争取更多项目落地,年初信贷增长往往是高点。按照光大证券测算,江苏银行上半年新增贷款1613亿,同比多增47亿;其中Q2单季新增522亿,同比少增121亿。这表面上半年的信贷增长更多是靠开年一季度冲量。

上半年信贷增速达到17.61%,主要是对公贷款拉动,上半年同比增长了29.7%,其中基建相关的租赁及商务服务业贷款余额增长了32.2%,是拉动对公增长的主要引擎。

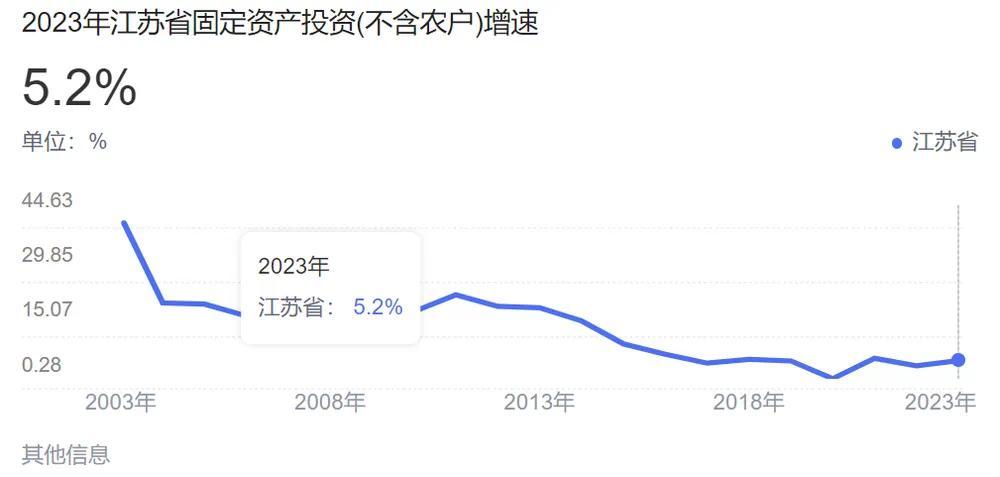

不过从江苏省固定资产投资数据来看,近年来维持个位数增长,2020-2023年增速分别为0.3%、5.8%、3.8%、5.2%,今年上半年增速3.7%,难以支持银行相关贷款持续高增。

江苏省固定资产投资增速(图片来源:中经数据)

个贷业务方面,由于消费贷与个人经营贷风险逐渐暴雷,江苏银行正在收紧个贷,按揭/消费贷/经营贷分别较年初下滑,增速为-0.3%/-4.3%/-9.5%。

此外由于小微企业受到宏观经济影响较大,江苏银行小微贷款的比例也在下滑,今年上半年小微贷款余额同比增速约为8.8%,低于信贷整体增速以及基建类贷款增速。

而且与多数城商行一样,江苏银行也是对公业务占比高,资本消耗较快,对于融资有依赖。自2016年上市以来,已经配股融资148亿元,优先股融资200亿元,可转债融资200亿元,以缓解资本饥渴。在当下融资不畅的情况下,江苏银行资产扩张也需要考虑资本约束,因此对于江苏银行整体信贷增长不能过分乐观。

其次是,江苏银行的净息差仍有下滑可能。随着风险因素在增加,江苏银行向低风险低收益的基建等领域增加信贷,以及增加金融投资,逐渐缩减或者控制高风险高收益的个贷、小微等领域的增长,预计贷款收益下降将继续带来净息差的下滑。

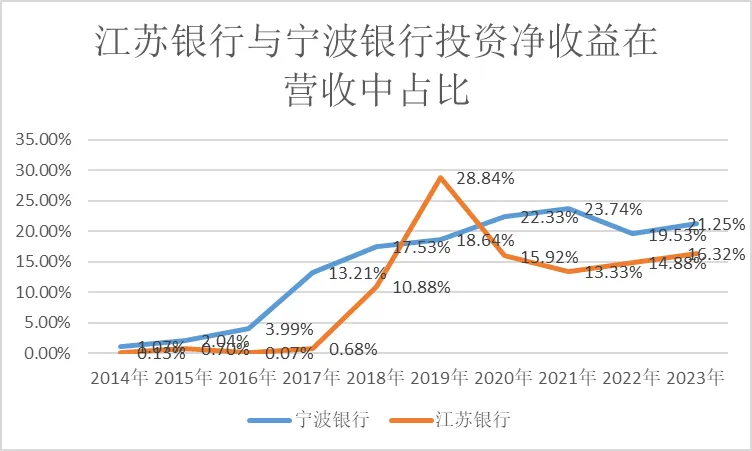

与多数城商行一样,江苏银行也进入到了靠金融投资来强化资产扩表的状态。今年上半年,江苏银行资产规模增长了14.46%,其中金融投资规模同比增长19%,高于资产增速,也高于贷款增速。江苏银行实际上近年来投资净收益在营收中的占比呈现增长态势。Wind数据显示,2014-2017年,投资净收益在营收中的占比都在1%以下。2018年-2023年,投资净收益占比达到10.88%、28.84%、15.92%、13.33%、14.88%、16.32%。今年上半年上升到19.42%。这会带来生息资产收益率的下行。今年上半年发放贷款及垫款平均利率 4.98%,金融投资平均利率3.23%。

最后,江苏银行资产质量的压力也在加大。今年上半年不良贷款余额增加了18.43亿元,同时转出、核销贷款108.62亿元,据此判断新增不良达到127.05亿元。与去年同期的76.92亿元相比,大增65.17%。从行业来看,消费贷、信用卡以及一些中小企业贷款的资产质量在下滑,江苏银行也难以独善其身。上半年关注类贷款占比1.4%,较去年末也有0.08个百分点的增长。

在不良贷款增长的情况下,江苏银行并没有增加对于减值准备的计提,贷款减值计提86亿较去年同期的98亿元有所下降,主要是用来提升净利润的表现。今年上半年净利润增长好于营收增长,主要就是这个原因。

营收与净利润降速,不良规模增加,江苏银行的好日子不再,增长的疲态逐渐显现。资产配置趋于保守,这样的战略没问题,新增信贷的资产质量预计能平稳,但存量信贷不良增加的趋势预计会持续一段时间,对于近期的营收与利润增长形成压制。由此,江苏银行会经历一段业绩增速下滑期。

这并非江苏银行独有的情况,整个银行业现在都在面临需求不足、净息差下滑的窘境。江苏银行在这样的大环境下,业绩下滑也在所难免。

#03竞争力与主要短板均非常明显

当然,并不是说江苏银行大滑坡了,而是相对于前些年高增长时的意气风发,这两年江苏银行不再像以前一样高光了。与多数城商行相比,江苏银行依旧是比较出色的银行。其竞争力相对明显。

股权结构与江苏省内重要金融机构的地位,决定了在本地政府类项目上的持续优势。在小微贷款上拥有相对高质量的服务团队以及省内领先的网点优势,使得小微业务维持较高规模。零售业务上也在省内具备规模与客群的领先优势,3000亿左右的消费贷规模在城商行居首位,在上市银行中也排名较为靠前。因此在主要的业务上都有一定竞争力。

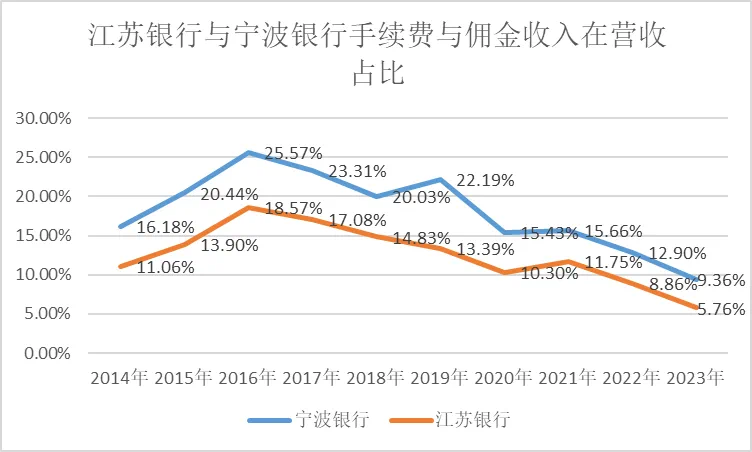

业务上主要的不足在于中间业务发展一般,无论是代理销售金融产品,还是银行卡交易、资产托管、咨询顾问等,都没有形成一定规模,手续费与佣金净收入在营收中占比不高,且呈现下滑趋势,如在2016-2017年,该类收入还能在营收中占比18%左右,之后逐渐下滑,2022、2023年占比降到了8.86%、5.76%,跟优秀银行相去甚远,也是江苏银行缺少资本内生增长能力、经常需要融资的原因之一。虽然江苏银行非息收入占比逐渐提升,近十年里从19%提高到29%,但主要是金融投资业务带来的投资收益占比越来越高导致的,中间业务依然是萎缩的趋势。

在战略上,江苏银行对于中间业务也不太重视,其六大业务战略包括做强公司业务、做大零售业务、做优金融市场业务、加速数字金融发展、深化区域布局、实施 ESG 战略,对于中间业务着墨甚少。

这样的业务结构,跟领导层的思路有很大关系。2007年成立以来江苏银行共经历了3任董事长,首位董事长黄志伟此前任中国银行上海分行行长,因此早期管理层中较多都有中行工作背景。2013年后的两任董事长夏平、葛仁余都出身于建行,后来又在南京银行搭档。如今江苏银行的管理层中,大多都有建行工作背景。因此江苏银行的经营风格跟大行比较像,对公业务是根基,在对公基础上逐渐补充零售业务,中间业务占比相对较小。另外夏平曾执掌南京银行,将南京银行偏爱金融市场业务的风格也带到了江苏银行,因此江苏银行的金融投资占比也越来越高。

江苏银行历任董事长任期与工作背景

在公司治理上,虽然存在领导大量招揽旧部的问题,但总体上江苏银行是比较优秀的,管理层有多年大行业务管理经验,这跟很多城商行董事长出身于本地财经官员有所不同,虽然都在来自省里或市里的任命,相对来说大行背景使得江苏银行管理层专业性更强,另外管理层稳定,较长时间扎根江苏银行,战略可以得到充分实施。如夏平、葛仁余从南京银行来到江苏银行后,相继提出了金融科技、零售金融、交易银行等方面的战略,推动了业务的开展。

股权结构上,多家本地国企合计持股较高,股权稳定,省属重要金融企业的地位使得江苏银行在获取项目上优势明显,同时公司的市场化程度也比较高,保证了竞争力。

#04江苏银行“守正”,宁波银行“出奇”

在头部城商行中,最有竞争力的莫过于江苏银行与宁波银行,二者分别地处于经济发达省份,市场化程度高,业务与战略能力强,公司治理也都比较优异。

由于江苏银行是省内多家城商行合并而来,宁波银行是宁波本地银行逐渐向浙江和全国发展,因此宁波银行的资产规模、营收等指标一直低于江苏银行,按资产规模计,江苏银行与宁波银行分别是国内第二大、第四大城商行。

不过值得注意的是,宁波银行与江苏银行的差距长期来看在逐渐缩短,2014年,宁波银行资产规模、营收、净利润分别是江苏银行的53.37%、60.65%、64.79%,都在五六成左右。2023年,三大指标的比例变为71.91%、82.89%、88.82%。三项指标都有20个百分点的增长。宁波银行在追赶江苏银行的路上快马加鞭。

江苏银行与宁波银行近十年营收与净利润比较

虽然二者业务交叉的区域还不算多,并未全面深入对方腹地直接兵戎相见。不过在行业排名上,江苏银行应该会感受到来自宁波银行的追赶压力。

业务上,二者有较大的相似性,都作为本地国企在基建类项目上有优势,同时又都在普惠、小微贷款上形成了较强的业务积累,在信贷资产中的占比都较高。个贷也都相对出色,在总贷款中的比重在3-4成左右。消费贷规模也都在3000亿元左右,可谓非常相似。净息差近十年里也比较接近。

主要的参股子公司层面,除了宁波银行旗下公募业务永赢基金发展较好、江苏银行目前还没有公募基金外,其他主要子公司发展也比较接近。

江苏银行与宁波银行主要子公司业绩表现

不同之处在于,宁波银行中间业务持续好于江苏银行,由此带来的手续费与佣金收入一直高于江苏银行,在营收中的占比也更高。

此外,宁波银行投资净收益占比也持续高于江苏银行,在金融市场业务上,获取的收益更多一些。

总体比较来看,江苏银行起点更高,在规模体量上一直高出宁波银行一头,不过宁波银行体现出了略高一筹的创收与盈利能力,进而在主要经营指标上步步逼近江苏银行。主要源于在业务结构上,江苏银行信贷结构均衡,宁波银行更偏高收益高风险的小微;宁波银行中间业务发展更好,江苏银行稍弱一些。由此,宁波银行体现了更强的内生增长能力。

这主要可能是领导层的特点决定的。江苏银行高管均出身国有大行,经营思路与大行有些类似,业务战略上更加“守正”,宁波银行相对来说更加“出奇”,至今只经历了一位董事长,长期以来是做小银行的思路,更多围绕小微业务展开,在营造多利润中心上也更加成功。二者未来在城商行中的业务竞速是一大看点。